Sprzedaż samochodów klasy premium w statystykach rośnie w siłę, a jak jest z samym podejściem dealerów do sprzedaży? W jaki sposób, wysoką jakość produktu można zaoferować w równie prestiżowym standardzie?

Miniony 2019 rok, zakończył się rewelacyjnym wynikiem sprzedaży pojazdów marek premium. Zwyciężył o całą długość Mercedes (21072 szt.) przed BMW (20699 szt.). Na podium jest jeszcze trzeci niemiecki producent, lecz już ze sporą stratą – Audi (13777 szt.). Walkę nawiązuje jeszcze Volvo (10975 szt.). Potem jest spory dystans i kolejni gracze. Co ważne, progres sprzedaży do roku poprzedniego wynosi 7,14% w stosunku do ogólnego wzrostu +4,44% (powyższe dane ze źródeł IBRM Samar).

Te zestawienia może wskazują pewny trend, ale są zbyt ogólnikowe i pozbawione głębszej analizy, by wyciągnąć z nich wartościowe wnioski. Przewrotnie, w swoich rozważaniach, pokłonię się nad trendami w systemach dystrybucji i samych procesach sprzedaży oraz zarządzania dealerstwami marek premium. Właśnie w tych segmentach, pojawiają się bardzo interesujące kierunki rozwojowe dla branży. Z perspektywy czasu wiem, że to, co dzisiaj jest domeną klasy wyższej, już wkrótce będzie standardem marek wolumenowych. Ponadto, wyższa rentowność daje możliwości rozwinięcia skrzydeł w poszukiwaniu ciekawych rozwiązań biznesowych i dlatego też przyglądam się baczniej tym wyróżniającym się markom. Dla porządku dodam, że koncentruję się na markach premium, nie luksusowych typu: Ferrari, Bentley itp. (to zupełnie inna historia).

A zatem zalecam ponowne zapięcie pasów, w trakcie śledzenia tych wiodących graczy w ich działaniach rynkowych. Liczę na zaskoczenie, niedowierzanie, a wręcz na skrajny sprzeciw. Tak, marki premium szaleją w pomysłach na pozyskanie i utrzymanie klientów, w końcu jakość produktów zobowiązuje.

Zasadnicze wyróżniki marek premium w motoryzacji

Najistotniejszym zagadnieniem jest sam klient, który nie dość, że ma wyższe wymagania, to dodatkowo posługuje się szeroką gamą potrzeb zakupowych. To powoduje, że zdiagnozowanie typu klienta warunkuje jego sposób obsługi i argumentację. Dlatego też należy się liczyć z rozbudowanymi kanałami dotarcia do poszczególnych grup klientów i to z zachowaniem najwyższej jakości.

To właśnie klienci warunkują kierunki rozwoju dla marek w sposób czynny – deklarując swoje potrzeby, w oczekiwaniu na ich spełnienie lub bierny – gdzie oferent wychodzi z inicjatywą, proponując rozwiązania, wykraczające poza deklarowane potrzeby. Taka formuła jest bardzo motywująca i rozwojowa dla obu stron.

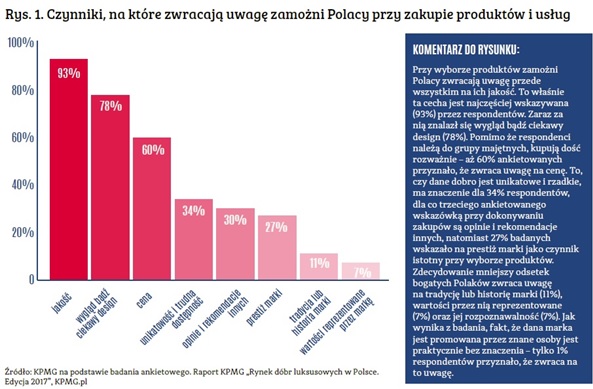

Spójrzmy więc jak postrzegają produkt luksusowy Polacy? To wersja aktywna, bo tak mówią sami klienci. Można to zobrazować poniższym rysunkiem (źródło KPMG).

Jakość to najmocniejszy czynnik, warunkujący postrzeganie produktu luksusowego. W tym obszarze, motoryzacja określa wręcz trendy. Produkty są doskonałe, coraz lepsze. Rozwój technologiczny, wykorzystywane materiały, windują ten parametr pod niebiosa. Klienci mogą czuć się usatysfakcjonowani. Bez trudu uzasadnimy, że za auto klasy premium warto zapłacić 2,3 razy więcej niż za jego odpowiednik w niższej klasie. Jednak jakość powinna rozkładać się równomiernie na wszystkie obszary styku z klientem, a w tym: marketing, obiekty i ekspozycje, dystrybucje i dostępność (lub optymalną niedostępność), obsługę sprzedażową i opiekę posprzedażową. Gdzie dostrzegamy najsłabsze ogniwa? W ludziach, a tym samym w modelach zarządzania w segmentach premium. Same produkty rozwijają się nieporównywalnie szybciej niż standardy ich oferowania. Samochody poddawane są ciągłym modyfikacjom technicznym, estetycznym, wizerunkowym, a jak na przestrzeni tego czasu zmieniła się obsługa klientów? Powiedziałbym, że nie drgnęła, ale to nieprawda, spadła. Organizacje dealerskie utknęły w procesach sprzed 30 lat, pogarszając politykę personalną swoich organizacji. Handlowcy są coraz młodsi, słabiej wyszkoleni, gorzej umotywowani, a rotacja zniechęca do tworzenia trwalszych relacji z klientami. Menedżerowie sprzedaży są zaszufladkowani przez biurokrację, presję wynikową i niską rentowność. Wygląda to jak walka o przetrwanie. Doprowadza to do dysonansu pomiędzy postrzeganiem samego produktu, a jego oferowaniem.

Designe samochodów to… sztuka, którą podziwiają nawet laicy motoryzacyjni. Trudno nie dostrzec najwyższej próby stylizacji nadwozi, perfekcyjnie i gustownie wykończonych wnętrz. Dziesiątki nowych modeli, zalewają rynek każdego roku. To wywołuje wręcz oszołomienie u nabywców. Wciąż rośnie pożądanie dla nowszego i ładniejszego produktu.

Salony samochodowe są ozdobą architektury miejskiej. Przyciągają wzrok, wręcz onieśmielają. Po wejściu do środka, potrzebujemy czasu, by wyzbyć się przytłoczenia aranżacją, przepychem wnętrz. W tym obszarze, wyścig producentów trwa. Salony jak współczesne pałace bądź świątynie dla wyznawców marki. Jak takie inwestycje mają się do rentowności biznesu w markach premium? Tutaj, należałoby wręcz zmienić model biznesowy, by uzyskać rentowność inwestycji. Przy kosztach obiektu i aranżacji na poziomie 30-50 milionów oraz rentowności sprzedaży (ROS) na poziomie 1,6-1,8%, uzyskamy od 1,5 mln do 2-3 mln dochodu rocznie. Takie parametry wydłużają okres zwrotu z inwestycji (ROI) do kilkunastu lat, a to już jest bardzo ryzykowne przedsięwzięcie. W tym przypadku, biznes premium wymusza inną formę inwestowania, bazującą na kilku źródłach finansowania.

Podejdźmy teraz chronologicznie do ceny. Mówimy oczywiście o wartościach produktu, adekwatnych do jakości, więc nie pokłonimy się nad porównaniem ceny Forda Mondeo do Audi A6. Klienci twierdzą, że cena jest dla nich ważna. Czy to znaczy, że jeśli samochód okaże się droższy o 20-30 tysięcy zł, to go nie kupią? W segmencie pojazdów flotowych, owszem, to może być bariera, szczególnie w świetle ostatnich zmian wartości pojazdów, możliwych do odliczenia. A więc, czy można postrzegać cenę w kategoriach „za drogie”? Otóż klient premium chce mieć poczucie, że zapłacił adekwatnie do wymaganej jakości i jest to ogólnie przyjęta wartość rynkowa, w stosunku do innych oferentów. Jak cena wygląda od strony dealera? Przyjmijmy, że marża na samochodzie to kilkanaście procent wraz z bonusami od importera. Finalnie, udaje się utrzymać średni poziom w okolicach połowy, czyli 5-7%. Można jeszcze podnieść ten parametr o kilka procent, oferując finansowanie, akcesoria, pakiety serwisowe (łącznie uzbiera się 7-8%). Z tych analiz należy wykluczyć transakcje flotowe, ponieważ tutaj pieniędzy się nie doszukamy (co najwyżej straty). Można powiedzieć, że przy średniej wartości samochodu na poziomie 200 000 zł netto, dealer może spodziewać się marży na poziomie kilkunastu tysięcy. Czytelnicy spoza branży zawołają: wielka forsa! Ostudzę podziw, to nie pokrywa nawet działalności operacyjnej. Koszty marki zobowiązują, a dochodowość jest ukryta w innych działach dealerstwa.

O co chodzi w takim razie z tą ceną? Tu więcej się mówi niż negocjuje. Widełki są tak małe, że nie mogą mieć wpływu na decyzję zakupową. Jeśli klient mówi, że cena jest dla niego ważna, to mówi: zapłacę uczciwą cenę i nie chcę być oszukany. Tymczasem handlowcy już na poziomie ofertowania pozbawiają się płaszczyzny do negocjacji, więc potem pozostaje już zdejmowanie „spodni przez głowę”. Demotywacja transakcyjna handlowca jest wręcz wyczuwalna, on już wie, że nie zarobi, co przekłada się na relacje z klientem. Ten zaś, wiedząc, że wielkiej przyjemności z oprawy zakupu nie będzie, dalej naciska na cenę.

W segmencie premium trzeba umieć o cenie rozmawiać, a nie ją obniżać!

Nie będę się rozwodzić nad pozostałymi determinantami produktów luksusowych, bo musiałbym popełnić dzieło literackie. Przejdę do ostatniego wyróżnika, który chciałbym przybliżyć w swoich rozważaniach: segmentacja klientów.

Począwszy od klientów strategicznych/flotowych, marki premium uczestniczą w procesach sprzedażowych na podobnych zasadach jak reszta rynku. Różnica pojawia się jednak już na poziomie samej konfiguracji ofertowej i terminów realizacji. To już nie są typowe pakietowe modele, lecz specjalnie konfigurowane zestawienia, których realizacja trwa nieco dłużej, zarówno na poziomie samej oferty jak i realizacji zamówienia. Zaangażowane środki do obsługi kontraktów flotowych także są nieporównywalnie większe, co powoduje wyższe koszty odsetkowe kapitału. A co w momencie, gdy przyjdzie dealerowi odkupić pojazdy w identycznej konfiguracji w liczbie dziesiątek sztuk (A6, BMW5)? Popularne ostatnio buyback’i (zakontraktowany odkup samochodów), spędzają sen z powiek dealerom. Jeszcze nie nacieszyli się pozorną marżą (po uwzględnieniu kosztów działu i ogólnych dealera, transakcje często lądują „pod wodą”), a już trzeba przygotować i zabezpieczyć środki na odkup (R&C w cyklu rocznym).

I tu zaczyna się zasadnicza różnica. Redystrybucja, w formie sprzedaży na rynku wtórnym, w markach wolumenowych jeszcze idzie sprawnie, szczególnie w przypadku popularnych pojazdów. Szybko schodzą roczne Golfy, Yarisy itp. Gdy jednak pojawiają się dziesiątki i setki droższych pojazdów, konieczne są programy ustandaryzowanej sprzedaży pojazdów używanych takich jak: Audi Select: plus, Volvo Selekt, BMW Premium Selection. W ślad za ofertą modeli muszą iść formy finansowania oraz potencjał nabywczy w małych i średnich flotach, gdyż sami klienci indywidualni tego nie wchłoną. Niższa rotacja droższych samochodów wymusza wyższe odsetki stock’owe.

Marki premium w starciu z odbiorcami flotowymi mają cięższą drogę do pokonania na wszystkich szczeblach procesu i kosztuje to dużo więcej.

Grupa klientów MŚP to zwykle osoby decyzyjne, kadra kierownicza, specjaliści, dla których samochód pełni nie tylko funkcje użytkowe (wysokie wymagania od produktu), ale też wizerunkowe (prestiż, marketing) oraz motywacyjne (nagroda, przedmiot marzeń, fetysz). Stąd otwartość na inną argumentację i oprawę około sprzedażową. Olbrzymi potencjał tkwi w grupach zawodowych (zawody, gdzie potencjalnie odnotowuje się wysokie zarobki). Wiąże się to także z innymi grupami środowiskowymi. Mają inne hobby, bywają w innych miejscach, korzystają z innych kanałów informacji, funkcjonują w zamkniętych kręgach (to duże i przejaskrawione uogólnienie). To powoduje, że dotarcie do tych grup wymaga „wtargnięcia” w te zamknięte kręgi. A czynią to ludzie, którzy nie zawsze mają styczność z tymi środowiskami (handlowcy).

Dla zobrazowania tych różnic podam, że przekazując komunikat w nowych mediach, szybciej dotrę do tej grupy na Linkedin niż na facebook’u. Już widzimy rozbieżności w profilach handlowców na obu tych portalach (profesjonalny/fachowy vs. towarzyski/rozrywkowy). Prezentacje modeli warto zaplanować na polach golfowych lub kongresach specjalistów niż na piknikach i koncertach muzyki pop.

Powiem więcej, ci klienci… nie przyjdą do salonu. Nie mają na to czasu. Ich procesy decyzyjne przebiegają w inny sposób oraz w innych miejscach. Reagują na inne czynniki argumentacji, niż rozmowa bezpośrednia z handlowcem. To znaczy, że salony marek premium trzeba wyburzyć? Nie! Wręcz przeciwnie, będą niezbędne i chętnie odwiedzane, ale na innym etapie procesu zakupowego. Taki klient chętnie odwiedzi salon, gdy zostanie tam zaproszony, by przekonać się, że jego decyzja (podjął ją już wcześniej) jest właściwa, zaś obsługa salonu „oczaruje” go, adekwatnie do klasy samochodu.

Najbardziej charakterystyczną rzeczą w kontaktach z ta grupa klientów jest mobilność sprzedaży dealera. Niezbędne są funkcje typu: mobilny doradca handlowy, wirtualny/on-line’owy doradca handlowy, concierge, konsultant contact center, event manager.

Klienci indywidualni/detaliczni to nadal znacząca grupa zakupowa, która w markach wolumenowych topnieje błyskawicznie. W znacznym stopniu są to też przedstawiciele w/w grupach MŚP, prowadzący samodzielną działalność gospodarczą. Są też osoby prywatne, doceniające luksus, oczekujące atencji, znawcy i lojalni miłośnicy marki. Jest to dość stabilna grupa zakupowa z tendencję zwyżkową (nie potwierdzimy jednak tego statystykami sprzedażowymi, przytoczonymi na wstępie, bo nie dowiemy się do końca, kto ostatecznie kupił te samochody – kolejna specyfika współczesnego rynku, gdzie trudno zdefiniować ostatecznego użytkownika przez złożony łańcuch zależności i pośredników).

Z przyjemnością odwiedzają salony, delektują się zapachem skór i wytwornych stylizacji nadwozi. Mają czas i chcą poczuć markę. To właśnie dla nich są skórzane kanapy w poczekalniach, kawy z czekoladowymi logotypami na piance. Oni się przechadzają, oczekując uśmiechów, uznania, przyjaznej atmosfery. To ci klienci budują klimat salonów. Są jak goście luksusowych hoteli, którzy jedynie swoja obecnością tworzą niepowtarzalny klimat. Dla nich trzeba mieć czas, cierpliwość i szacunek. Zakup pojazdu to celebracja i przyjemność z całego procesu zakupowego.

To bardzo wymagająca grupa na poziomie kultury organizacji, obycia personelu i wszechobecnych emocji. Łatwo ich urazić, zniechęcić czy zirytować, a przeprosiny bywają żmudne.

Kto powinien obsługiwać takich klientów i jak zadbać o ich samopoczucie? O tym później, w dalszej części.

Pojawia się też „nowa” grupa zakupowa, która już teraz ma znaczące udziały nabywcze – pośrednicy i brokerzy. Do niedawna ta grupa kojarzona była zwykle z reeksportem (wywóz nowych samochodów za granicę, po uprzedniej rejestracji w Polsce lub nie). Obecnie jednak, szereg firm jest aktywnych na rynku lokalnym, reprezentując skonsolidowane grupy zakupowe lub prowadząc typową sprzedaż pośredniczącą, oferując niższe ceny nabywcom (pośrednik może liczyć na większy rabat u dealera z tytułu skali zakupów). Ta grupa jest nieco sztucznie wyseparowana przeze mnie, dla zwrócenia uwagi na pewne zjawisko. Pośrednicy poruszają się sprawnie we wszystkich, wyżej opisanych grupach klienckich, tworząc tym samym bardzo solidny element łańcucha dystrybucji, gdzie dealer przestaje być końcowym sprzedawcą. CFM’y zdominowały rynki flotowe, banki i firmy leasingowe królują w MŚP, a salony internetowe i pomniejsi „doradcy ds. zakupu samochodów”, specjalizują się w klientach detalicznych. Ta sytuacja powoduje, że często dealerzy mają kłopot z ustaleniem danych użytkowników i muszą o to prosić swoich pośredników.

Temat rynku pośredników wymaga głębszej analizy, aby dostrzec olbrzymie zmiany w systemie dystrybucji na rynku sprzedaży. W tym przypadku ograniczę się jedynie do stwierdzenia, że organizacje dealerskie, nawet nieświadomie, nie tylko uzależniają się od tego segmentu rynku, ale wręcz ułatwiają mu zadanie. Segment brokerów zaczyna się od globalnych graczy CFM, poprzez banki i inne instytucje finansowe, oferujące kredyty, leasingi, firmy brokerskie o zasięgach międzynarodowych, które kupują samochody w Polsce, na Litwie bądź w Rumunii i sprzedają na rynkach zachodnich, korzystając z okresowych różnic walutowych czy nawet dostępności modelowej. Jest też rosnąca rzesza małych i średnich przedsięwzięć, bazujących na multibrandowej ofercie (mnogość marek w ofercie), co daje klientowi komfort szerszego wyboru (polecam wpisać do wyszukiwarki: sprzedaż samochody nowe broker). Pojawiają się też rozwiązania systemowe, gdzie do dystrybucji zaprasza się kolejnych partnerów, mających dostęp do pewnej rzeszy klientów. Przykładem jest międzynarodowy broker, który prowadzi swoją sprzedaż poprzez kooperację z niezależnymi warsztatami, które oferują swoim klientom nowe pojazdy w „lepszych” cenach. Według podobnego schematu współpracują agenci ubezpieczeniowi, doradcy ds. funduszy inwestycyjnych itp. Oni dostarczają klientów w zamian za prowizję ryczałtową.

Takie kręgi powiązań jak powyżej, powodują, że sprzedaż dealera powiązana jest z rynkiem pośredników w gigantycznej skali.

Jak odnaleźć się w takich realiach, jako organizacja dealerska? Dwa podstawowe rozwiązania: wypracować efektywny model współpracy z brokerami na uczciwych, etycznych zasadach; zacząć stosować metody pozyskiwania klientów takie, jak brokerzy, ponieważ oni są o niebo bardziej aktywni niż struktury sprzedaży dealerskiej.

A jak to się ma do specyfiki sprzedaży pojazdów premium? Jeszcze bardziej komplikuje i podnosi stopień trudności w kontekście dystrybucji (bardzo rozbudowane i trudno rotujące stock’i), procesów, które wymuszają aktywności na bardzo wielu płaszczyznach w kontaktach z klientami oraz wyjątkowe predyspozycje i umiejętności na poziomie zarządzania operacyjnego jak i samej obsługi klientów. Tu wszystko jest bardziej złożone, trudniejsze, bardziej ryzykowne, wymagające kunsztu w prowadzeniu takiego biznesu.

I właśnie tymi zagadnieniami, zajmę się w cz. 2 artykułów z cyklu „Jak sprzedawać samochody marek premium?” …