Ciężki temat? Owszem, z kilku powodów. Najważniejszy, bo to: być albo nie być? Oto jest pytanie i to nie tylko do właścicieli, udziałowców, czy zarządzających, ale dla wszystkich pracowników danej firmy. Kto chciałby pracować w organizacji, która ma problemy finansowe?

Innym poziomem trudności zagadnienia jest wiedza z tej dziedziny. Mimo iż wszyscy mieli matematykę w szkołach to zwykle poza tabliczką mnożenia, a i to z pominięciem kilku hitów (7×9; 9×9; 6×7), nie zawsze udało się coś cennego wynieść. Tymczasem bez tej wiedzy i świadomości wagi, trudno jest funkcjonować w dzisiejszych czasach. Różnica jest taka, że w szkole „kazali”, a ja jedynie „zachęcam”.

Dla kogo zatem ten materiał?

Dla wszystkich zarządzający jakąkolwiek organizacją, która ma charakter komercyjny. Co jednak ważne, warto pamiętać również o pracownikach, ponieważ jak wykażę w toku rozumowania, bez świadomości zespołu, droga będzie kręta i wyboista, a w rezultacie może skończyć się wypadkiem.

Kto nie musi czytać, bo wszystko wie i panuje nad sytuacją? Proponuję szybki test. Bez względu, na jakim stanowisku pracujesz w firmie, zadaj trzy pytania swojemu kierownikowi:

- Jaka jest rentowność działu, za który odpowiada?

- Jakie wskaźniki finansowe monitoruje?

- Jak wpływa na w/w wskaźniki?

Takie podejście jest dość przewrotne. Jeśli chcesz zadać takie pytania kierownikowi, to znaczy, że odpowiedzi nie są dla ciebie oczywiste, a to już jest właśnie odpowiedź. Jeśli kierownik ma świadomość wymienionych zagadnień i zarządza nimi, to każdy współpracownik też powinien mieć tego świadomość., a zatem znać odpowiedzi. To jeden z kluczowych elementów zarządzania finansami – świadomość zespołu. Jeśli jednak masz świadomość tego obszaru i przekonanie o wiedzy współpracowników w tym zakresie, to … też przeczytaj, gdyż właśnie ciekawość i otwartość na rozwój zachęciły cię do sięgnięcia po ten artykuł i z pewnością docenisz jego zawartość 😊.

Podejdę do tematu, pokonując PIĘĆ stopni:

Stopień 1 to umiejętność oceny wyników finansowych firmy

Stopień 2 to kilka fundamentalnych zasad operacyjnego zarządzania finansami

Stopień 3 to wskaźniki wspierające i zarządzanie operacyjne

Stopień 4 to ludzie i ich świadomość, wiedza, kompetencje i predyspozycje osobowe

Stopień 5 to budżetowanie, czyli biznes plan w ujęciu finansowym

Zapowiada się niezła „kobyła”. Postaram się przeprowadzić przez zagadnienie w miarę prostą drogą z ładnymi widoczkami.

Stopień 1 – Co należy brać pod uwagę, oceniając sytuację finansową firmy?

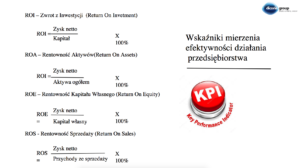

Z tytułu skrótowego charakteru tego artykułu, wybiorę tylko kilka zagadnień, tych najciekawszych. Zacznijmy od pojęcia rentowności, przez przedsiębiorców często określanym mianem opłacalności. Rentowność możemy traktować jako stosunek zysku firmy do poniesionych nakładów (o rodzajach nakładów poniżej), wyrażony w procentach. Wbrew pozorom, ten wskaźnik jest dość rozbudowany i ma wiele twarzy, a tylko jeden z nich niewiele nam powie, bez uwzględnienia pozostałych.

Sam zysk, jego dodatni wynik jak i jego wysokość to nie są wystarczające powody do radości. Aby ułatwić analizę finansową, posłużę się porównaniem dwóch firm.

Przykład:

Dwie firmy A i B osiągają przychody za 2017 r. w wysokości 120 mln netto i osiągają 1,5% rentowności ze sprzedaży, czyli wykazują 1,8 mln zysku. Jednak firma A zainwestowała w ten biznes 40 mln kapitału własnego oraz 10 mln uzyskała finansowania z banku, zaś firma B 10 mln kapitału własnego i kolejne 15 mln z banku. Ponadto firma A posiada aktywa ogółem 50 mln (w proporcjach 30/20; obrotowe/trwałe), zaś druga 30 mln (w proporcjach 20/10; obrotowe/trwałe). Aby zadanie z treścią nie przytłaczało, wpiszę wszystko w tabelkę:

|

Firma A |

Firma B |

|

|

Przychód ze sprzedaży |

120 mln |

120 mln |

|

Zysk |

1,8 mln |

1,8 mln |

|

Aktywa ogółem |

50 mln |

30 mln |

|

Aktywa obrotowe/trwałe |

30 mln/20 mln |

20 mln/10 mln |

|

Kapitał własny |

40 mln |

10 mln |

|

Kapitał obcy (bank) |

10 mln |

15 mln |

Z zestawienia wynika, że obie firmy mają identyczne przychody ze sprzedaży i wygenerowały taki sam zysk. Jeśli zatem weźmiemy pod uwagę zwyczajowy wskaźnik rentowności ROS, czyli rentowność ze sprzedaży, to obie firmy wyglądają tak samo. Czy to jednak dobry wynik dla obu firm? Do tego potrzeba głębszych danych. Temu posłuży kolejna porcja wskaźników: ROI, ROE, ROA.

Zacznijmy od ROI (rentowność z inwestycji). Składa się na to łączny kapitał, zarówno własny jak i obcy (bank). Inwestorzy mogą się dowiedzieć, na ile efektywnie zarządza się ich kapitałem? Okazuje się, że firma A osiąga wynik 3,6% (przy kapitale łącznym 50 mln), zaś firma B 7,2% (przy kapitale łącznym 25 mln). Wypracowany zysk już nie cieszy w równym stopniu, bo firma B znacznie lepiej wykorzystuje nakłady inwestycyjne.

Upewnijmy się, co w przypadku kolejnego wskaźnika ROE, czyli rentowność z kapitału własnego? Firmy zainwestowały różne pieniądze. Pierwsza wniosła grunt, budynek, wyposażenie i część zatowarowania, wykładając na ten cel 40 mln. Druga firma zainwestowała w grunt i część budynku w kwocie 10 mln, reszta to pieniądze z banku. Firma A osiągnęła wskaźnik 4,5%, co oznacza, że w tym tempie odzyska zainwestowane środki po ponad 22 latach. Firma B osiągnęła wynik 18%, co daje możliwość odzyskania kapitału własnego po 5,5 roku.

Jak zatem firmy wykorzystują aktywa w ramach wskaźnika ROA? Aktywa w formie obrotowej (łatwe do upłynnienia) i trwałej (budynki, należności i inwestycje długoterminowe), to jest to, czym firma może „pracować”. Przetwarzając na zyski. Ponownie okazuje się, że firma B lepiej wykorzystuje aktywa, osiągając parametr 6%. Tę elastyczność biznesową potwierdza też udział aktywów obrotowych, które stanowią 67%, co powoduje, że lepiej takimi środkami rotować.

|

Wskaźnik |

Firma A |

Firma B |

|

ROS |

1,5% |

1,5% |

|

ROI |

3,6% |

7,2% |

|

ROE |

4,5% |

18% |

|

ROA |

3,6% |

6% |

|

Aktywa obrotowe/aktywa trwałe |

50%/50% |

67%/33% |

Reasumując powyższy przykład, okazuje się, że pomimo identycznych wyników rentowności sprzedaży, firmy funkcjonują zupełnie inaczej i ten wynik dla każdej z nich oznacza coś innego. Ta analiza nadal nie odpowiada do końca na pytanie , czy to się opłaca, ale wyostrza obraz i wskazuje obszary do rozwoju.

Warto zaznaczyć, że w podobny sposób można poddać analizie poszczególne działy firmy. Łatwo wtedy wykazać, że przykładowo serwis, generujący mniejszy zysk, pochłania mniejszy kapitał i szybciej obraca aktywami. Jeszcze lepiej prezentuje się sprzedaż samochodów używanych. Największych nakładów wymaga sprzedaż samochodów nowych z salonami, pojazdami demo, wyposażeniem i stock’iem, wymagającym milionowych środków operacyjnych.

Stopień 2 – Jak zarządzać finansami z poziomu operacyjnego?

Tutaj też pojawia się kilka wsadów merytorycznych, specyficznych dla branży motoryzacyjnej. Przybliżę więc:

Marża brutto – różnica pomiędzy przychodem a kosztem pozyskania, netto. Ale wyjaśniłem … 😊. No dobra, na przykładzie: kupiłem od importera samochód za 80 tys. netto i sprzedałem za 90 tys. Netto. Różnica wynosi 10 tys. Netto. Kosztem uzyskania przychodu są też: przygotowanie do wydania, transport czy rejestracja na łączną kwotę 750 zł. Finalnie można powiedzieć, że na samochodzie wygenerowałem marżę brutto w wysokości 9250 zł. Kto widział takie marże na samochodzie za 90 tys. netto? Ręka w górę! Tak wiem, jeszcze „rabacik” i lądujemy na poziomie 2500 zł. Na szczęście są jeszcze usługi F&I, akcesoria i to zwiększa marżę brutto do, powiedzmy 4800 zł netto. Miłą niespodzianką może być bonus importerski za szczególne osiągnięcia, a powiązany z liczbą sprzedanych pojazdów. Wtedy doliczamy jednostkową wartość bonusa (cały bonus podzielony na liczbe sprzedanych samochodów, objętych programem bonusowym) do pojazdu i także powiększamy tym samym marżę brutto. I tu się kończą przyjemności, teraz będzie tylko bolało – koszty.

Koszty można traktować pod dwoma kątami: jako marże pokrycia w poszczególnych obszarach kosztowych bądź jako stałe i zmienne. Niestety, trzeba to robić w obu ujęciach, księgowa mnie zabije, jak ktoś się powoła na moje sugestie.

Weźmy się za te marże pokrycia.

Są cztery, więc nie jest źle.

Marża Pokrycia I stopnia to marża pozostała po odjęciu od marży brutto, kosztów bezpośrednich sprzedaży. Należą do nich prowizje handlowców bądź mechaników czy doradców, jeśli rozliczają się od wygenerowanych wyników. Jednocześnie warto dodać, że są to koszty zmienne, powiązane ściśle z poziomem sprzedaży.

Marża Pokrycia II stopnia to wartość powstałą po odjęciu od MP I kosztów pracowniczych, a w tym kosztów wynagrodzeń stałych, podatki i ubezpieczenia pracowniczych (tu wszystko wliczamy w wersji brutto pracodawcy) oraz szkoleń itp.

W Marży Pokrycia III stopnia odejmujemy pozostałe koszty operacyjne działu takie jak: pojazdy demo, paliwo, odsetki za stock, marketing, użytkowanie części obiektu i inne koszty, przyporządkowane do danego działu.

Ważny przystanek! Na tym etapie kończy się bezpośrednia odpowiedzialność kierownika za zarządzanie finansami. To jest mierzalny efekt jego pracy, za który powinien być odpowiedzialny. Wskaźnikiem, potwierdzającym efekt pracy będzie % kosztów działu do MB (Marża Brutto). Trudno tu powiedzieć o optymalnych wskaźnikach, ale pozwolę sobie zaproponować parametr 50%, czyli koszty działu nie powinny przekraczać 50% wartości MB.

Pozostał nam ostatni cios kosztowy, czyli koszty ogólne dealerstwa i tutaj powstaje Marża Pokrycia IV stopnia. Uwzględnić należy amortyzację obiektu, odsetki od kredytów, księgowość, marketing firmy, dywidendy zarządu i inne, nie przyporządkowane nigdzie indziej.

Wreszcie dotarliśmy do dochodu, który po zapłaceniu podatków generuje zysk firmy.

A o co chodzi z tymi stałymi i zmiennymi kosztami?

Na ich podstawie można wyliczyć progi rentowności (BEP Break Even Point). Nie będę już tutaj wnikał w szczegóły. Powiem tylko, że dzięki temu można ustalić, ile należy sprzedać samochodów ze średnią marżą, aby zarobić na koszty, czyli wyjść na zero. Podobnie w serwisie mogę obliczyć, ile zleceń trzeba zrealizować, aby dział wyszedł na zero. Na tej samej podstawie oblicza się stawki roboczogodzinowe, minimalne marże na samochodach, czy poziomy rabatów lojalnościowych, więc bardzo pomocne narzędzie.

Stopień 3 – Wskaźniki, wspierające zarządzanie operacyjne

Wskaźniki są jak deska rozdzielcza w samochodzie, która informuje kierowcę o stanie pojazdu, parametrach podróży, o kierunkach i ostrzega w przypadku zagrożeń. Nie sposób kontrolować całą organizację i poszczególne działy, zaglądając w każdy kąt i patrząc współpracownikom na ręce. Od tego jest system sprawnego monitorowania i wczesnego ostrzegania w jednym – raport wskaźnikowy.

Wygląda obiecująco? No to podążamy dalej. Aby wskaźnik był wartościowy, powinien spełniać pewne kryteria: zdefiniowany, mierzalny, łatwo do pozyskania, powiązany z celami, podatny na modyfikacje, reprezentatywny, rzetelny, pozyskiwany w dłuższym czasie, zrozumiały dla wszystkich.

Można monitorować kilka, góra kilkanaście wskaźników, aby wnioski z nich płynące dawały szybki ogląd ważnego obszaru. W przypadku potrzeby pogłębienia diagnozy, można sięgnąć głębiej do pozostałych wskaźników, powiązanych z głównym. Wskaźniki powinny być łatwo dostępne i szybko generowane z regularnością nie mniejszą niż raz w tygodniu. Odczyt powinien być intuicyjny z wykorzystaniem kolorystyki, diagramów czy wykresów.

Jak powinien wyglądać zestaw wskaźników dla kierownika sprzedaży?

Kluczowe to: rentowność sprzedaży (ROS), wolumen sprzedaży (pojazdy zafakturowane i zamówione), marże na pojazdach, stan stock’u (rotacja, pojazdy na placu, pojazdy w produkcji), sprzedaż na handlowca, penetracja usług F&I, jakość obsługi (tajemniczy klient lub arkusz oceny kompetencji), satysfakcja klientów, efektywność pracy w CRM, % udział kosztów działu w marży brutto, liczba lead’ów/szans sprzedażowych.

Każdy kierownik ustawia sobie sam zestaw wskaźników, jeśli nie narzuca tego importer lub zarząd. Zestaw wskaźników może ulegać zmianie. Jeśli dany wskaźnik wykazuje stabilność lub pozytywny trend, możemy zastąpić go innym, wymagającym obserwacji i działania.

Co ważne, wskaźniki te powinny być znane całemu zespołowi i omawiane regularnie na spotkaniach. Każdy pracownik powinien świadomie uczestniczyć w funkcjonowaniu działu.

Aby nadać rangę wskaźnikom, co najmniej raz w miesiącu, wskaźniki powinny być omawiane z zarządem wraz z planem działań na kolejny okres. To niezwykle ułatwia zarządzanie i koncentrację na priorytetach. Dzięki temu można szybko reagować na szanse i zagrożenia.

Zamykając temat wskaźników, zwrócę uwagę na jeden aspekt, wpływający na cały sens i efektywność pracy ze wskaźnikami. Jest to rzetelność danych. Oczywiście inne uwarunkowania pracy ze wskaźnikami też są ważne, ale ten obszar wkurza mnie najbardziej.

Jak kreatywni potrafią być ludzie przy wprowadzaniu danych do tabelek. Najprostsze metody to „z pod palca”, czyli cokolwiek, aby było. Kolejnym hitem jest „robienie jazd próbnych”, gdzie nawet wykorzystywane są generatory numerów PESEL. Mierzenie trafficu to kolejna ruletka, bo co mi po informacji 143? Kto to był? Pierwsza wizyta w salonie, czy kolejna, a może klient do serwisu lub działu części, jeden decydent, czy cała rodzina? Te dane są kompletnie nieprzydatne i nawet szkoda czasu na ich gromadzenie. Jeśli miałbym planować działania marketingowe lub ocenić efektywność pracy handlowców, albo oszacować plany zakupowe klientów (na podstawie odwiedzających klientów), to wyglądałoby to jak pole minowe, gdzie za chwilę coś wybuchnie. A to są przecież pieniądze. Każda aktywność kosztuje, a błędne dane, związane z tymi aktywnościami, podwajają te koszty.

Zanim zaczniemy pracować na wskaźnikach, należy zadbać o ich formę pozyskania, a ta z kolei związana jest ściśle ze świadomością pracowników, ale o tym poniżej…

Stopień 4 – Zasoby ludzkie i ich świadomość, wiedza, kompetencje i predyspozycje osobowe

Zacznę od uwarunkowań osobowościowych, aby na wstępie zaznaczyć z jakim zjawiskiem się zmierzamy. Otóż naturalne predyspozycje do planowania, rzetelnego agregowania danych i analityki z tym związanej ma zaledwie kilka procent populacji. I wydaje nam się zapewne, że to właśnie ta część pracuje w dealerstwach. Niestety, biorąc naturalne predyspozycje ludzi, pracujących w obsłudze klienta, czyli nastawionych na relacje i komunikatywność, możemy się spodziewać, że planowanie i analityka nie są ich mocną stroną.

Brzmi świetnie, czyli zarządzania wskaźnikowego nie będzie? Otóż właśnie po to wymyślono wskaźniki i systemy wspomagające typu DMS, CRM itp. Nie liczmy jednak, że pracownicy sami do wszystkiego dojdą, zaakceptują i wykażą się pozytywną kreatywnością we wnioskach. Nie mają takiej wiedzy, ani predyspozycji. Można zatem zadbać o ich świadomość oraz … nawyki. Jeśli ktoś czegoś nie rozumie lub nie chce zrozumieć bądź zrobić, należy podjąć mozolną pracę edukacyjną i wdrożeniową, celem osiągnięcia trwałości zmian.

Wbrew pozorom metodologia jest prosta. Najpierw wprowadzamy wszystkich w kanony ogólnego funkcjonowania firmy i sieci powiązań firma – rentowność – klienci – stabilność – standardy – zaangażowanie – współpraca – uczciwość – konsekwencja – rzetelne dane. Potem warto podać nieco wiedzy, na wysokim poziomie uogólnienia i wykonać kilka symulacji, wykazujących zależności. W końcu przedstawić proces zachowań, zmierzający do uzyskania danych. Konsekwencję zaś i trwałość uzyskamy dzięki regularnym spotkaniom i omawianiu wskaźników. Jak ze smartfonem, nie rozumiem jak to działa, ale umiem się posługiwać.

Dlaczego poruszam aspekty postaw pracowników w kontekście rentowności dealerstw i zarządzania finansami? Bardzo często te światy funkcjonują oddzielnie, tabelki sobie, a ludzie sobie. Zarządzanie z poziomu laptopa i tabelek to fikcja wszyscy powinni mieć świadomość zależności i „grać do jednej bramki”.

Stopień 5 – Budżetowanie, czyli biznes plan w ujęciu finansowym

Prawie doszliśmy do końca, teraz już będzie z górki. Budżetowanie to spojrzenie w przyszłość przez pryzmat pieniędzy. Ważne jednak, by te pieniądze były powiązane z działaniami i realnie policzone. Schemat biznes planu świetnie porządkuje zarządzanie finansami.

Analiza sytuacji wymaga zebrania dotychczasowych wyników finansowych i zestawienia ze wskaźnikami, osiąganymi dotychczas. Te szacunki określą przyszłe działania, odpowiadając na pytania, czy inwestujemy, czy redukujemy koszty, czy zmieniamy źródła dochodów? Tak powstają wskazania rozwojowe dla organizacji, które mają przynieść efekt finansowy. Na razie to tylko analizy i szacunki.

Krok kolejny w biznes planie to cele strategiczne i operacyjne, ściśle powiązane z aspektami finansowymi. Wyznaczamy tu budżety dla poszczególnych działów (planowane przychody, optymalne koszty, wskaźniki rentowności itd.). Czas na twarde negocjacje z importerem i wewnątrz działowe o podział kosztów wspólnych. Finalnie padają cyfry i kończą się dyskusje na tematy co lub czy? Teraz zaczynają się odpowiedzi na pytanie jak?

Plan działania jest odpowiedzią na realność wyznaczonych celów. Kierownicy operacyjni, w oparciu o kluczowe obszary swoich działów i przyjęte wskaźniki, rozpisują krok po kroku, jak zamierzają zrealizować wyznaczone im zadania? Pojawiają się opisy działań, formy realizacji, priorytety, osoby odpowiedzialne, systemy pomiarowe, terminy realizacji, wymagane zasoby (i to jest kolejne miejsce na pieniądze).

Aby nie przesadzić z intensywnością i równomiernie rozłożyć realizację planu działania, tworzy się harmonogram. Oparty na terminach w/w zadań, zestawiony w ujęciu rocznym, daje obraz intensywności i kolejności zdarzeń. Powszechnym zjawiskiem harmonogramów jest niedoszacowanie czasu, niezbędnego do osiągnięcia celu oraz nawarstwienie działań. Jedno i drugie wywołuje chaos, spadek efektywności i motywacji.

Finalnym elementem biznes planu są zasoby, które określają zapotrzebowanie na środki finansowe w określonym czasie. W tym momencie kierownik może się zorientować, kiedy może sobie pozwolić na realizację inwestycji bądź czym jest uwarunkowane pozyskanie środków (poziom sprzedaży, terminowość płatności itd.).

Niesamowite, najwytrwalsi dotrwali do podsumowania mojego wywodu, więc czas na ogólne wnioski.

Rentowność organizacji jest efektem wielowątkowych działań, powiązanych ze sobą. Postrzeganie efektywności organizacji przez wybrany wskaźnik niesie ze sobą więcej zagrożeń niż cennych informacji, bardzo łatwo wyciągnąć złe wnioski i pogłębić problem.

Każda organizacja powinna fundamentalnie potraktować zarządzanie finansami, angażując w to cały zespół.

Dodam jeszcze na zachętę, że dobre zarządzanie finansami daje często lepsze efekty finansowe niż same przychody ze sprzedaży. Wystarczy spojrzeć na największych gigantów finansowych świata – banki 😊.

Jeśli dotarłeś do końca artykułu, a temat wydaje się ciekawy, wart poszerzenia lub wsparcia z mojej strony, możesz skontaktować się ze mną osobiście Andrzej.dziejma@dicoria.pl.

Zarządzaniem organizacjami zajmuję się od blisko 30. lat. Zarządzałem organizacją dealerską w pełnym zakresie, kształciłem się jako menedżer i finansista.

Potrafię wdrożyć kompleksowy program budżetowania w firmie dealerskiej wraz z oprogramowaniem i edukacją pracowników na wszystkich szczeblach. A to z pewnością wpłynie na poprawę rentowności.

Może moje doświadczenia okażą się pomocne?

Skorzystaj z naszego 20 letniego doświadczenia w branży motoryzacyjnej! Sprawdź jakie rozwiązania mogą zadziałać u Ciebie! Skontaktuj się z nami, razem uzgodnimy obszary działania – napisz, zadzwoń!